風險管理運作及執行情形

■ 風險管理運作及執行情形

為有效管理本公司及各子公司因經營所產生之各項風險,董事會為本公司風險監督最高單位,除負責核定風險管理政策、風險胃納或限額,並授權管理階層負責日常風險管理工作。風險管理處統籌本公司及各子公司整體風險管理政策與準則之擬定及風險管理制度之建置及規劃。各項政策、準則及制度經董事會通過後由風險管理處負責推動,並就各子公司執行成果及管理績效作定期評估。

-

運作及執行情形:

2022年:

- 成立TCFD執行小組擬定具體工作計畫及時間表,以持續推動TCFD工作項目之執行,包括:具體量化情境分析財務衝擊、相應策略與財務氣候韌性之減緩及調適措施、指標及目標。

- 導入並持續深化氣候風險管理,執行實體及轉型風險之情境分析及潛在財務影響量化。

- 執行台灣公開發行以上公司之投融資部位(不含綠能授信/綠色債券/可持續發展債券/社會責任債券)範疇三碳盤查。

- 依疫情或經濟情勢演變,金控母公司Top-down面向,每月/不定期模擬各種壓力情境;子公司Bottom-up面向,擬具市場、信用及流動性三個風險支柱的強化機制與因應對策,隨疫情或經濟情勢演變滾動式調整。

- 持續進行風險資訊結構性調整,以「數據治理」架構及「資料顆粒化」為目標,期望輔以AI工具補強風險參數,建立智能追蹤或預警機制,同時規劃運用「數據視覺化平台工具」,以客戶風險視圖,建構視覺化「整合性風險管理戰情室」。

2023年:

- TCFD執行小組擬定具體工作計畫及時間表,以持續推動TCFD工作項目之執行,包括:具體量化情境分析財務衝擊、相應策略與財務氣候韌性之減緩及調適措施、指標及目標。

- 導入並持續深化氣候風險管理,執行實體及轉型風險之情境分析及潛在財務影響量化。採行銀行公會氣候風險實務手冊建議之「進階型韌性驗證」方式,以金控資本適足率之潛在影響程度,評估營運及轉型策略是否具有韌性。

- 依循國際組織「碳會計金融合作夥伴關係(PCAF)」,以2022/12/30投融資部位進行範疇三碳盤查,盤查覆蓋率由9.4%提升為79.72% (已盤查部位佔整體投融資部位)。

- 以治理、策略、風險管理、指標與目標等四個揭露架構編制TCFD報告書,獲得BSI「TCFD氣候相關財務揭露報告符合性及其成熟度」Level 5+:Excellence 優秀的等級認證。

- 依疫情或經濟情勢演變,金控母公司Top-down面向,每月/不定期模擬各種壓力情境;子公司Bottom-up面向,擬具市場、信用及流動性三個風險支柱的強化機制與因應對策,隨疫情或經濟情勢演變滾動式調整。

- 持續進行風險資訊結構性調整,以「數據治理」架構及「資料顆粒化」為目標,期望輔以AI工具補強風險參數,建立智能追蹤或預警機制,同時規劃運用「數據視覺化平台工具」,以客戶風險視圖,建構視覺化「整合性風險管理戰情室」。

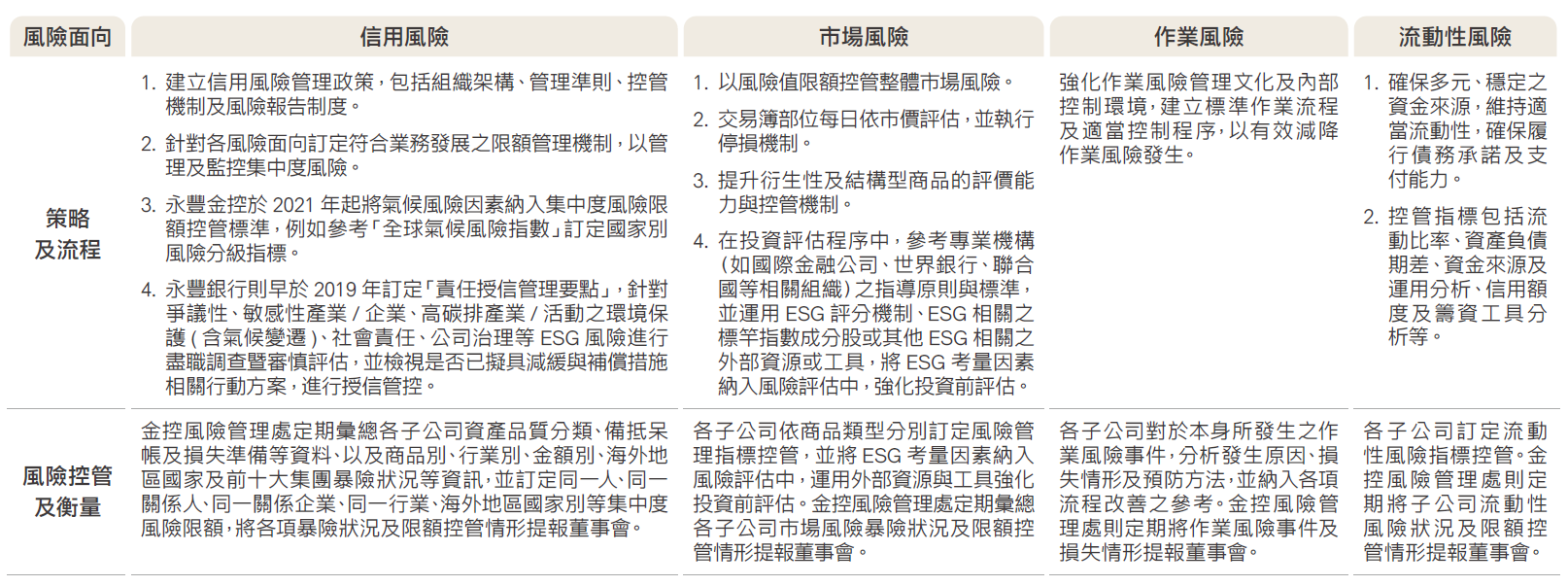

■ 信用、市場、作業及流動性風險管理

永豐金控及各子公司皆對信用風險、市場風險、作業風險、流動性風險等四大面向分別建立完整之控管與評估機制,以有效辨識、衡量、監督及控管各類風險,本公司風險管理處均每月向董事會、每季向風險管理委員會報告風險管理執行情形暨改善建議。如遇重大暴險情事,應立即採取適當措施並向董事會報告。除嚴格遵循信用風險管理規範,永豐金控也意識到ESG趨勢對金融產業與授信業務可能產生之影響,因此積極回應國際標準,將ESG指標納入信用分析的衡量標準,以更全面的管理授信業務各種潛藏風險。

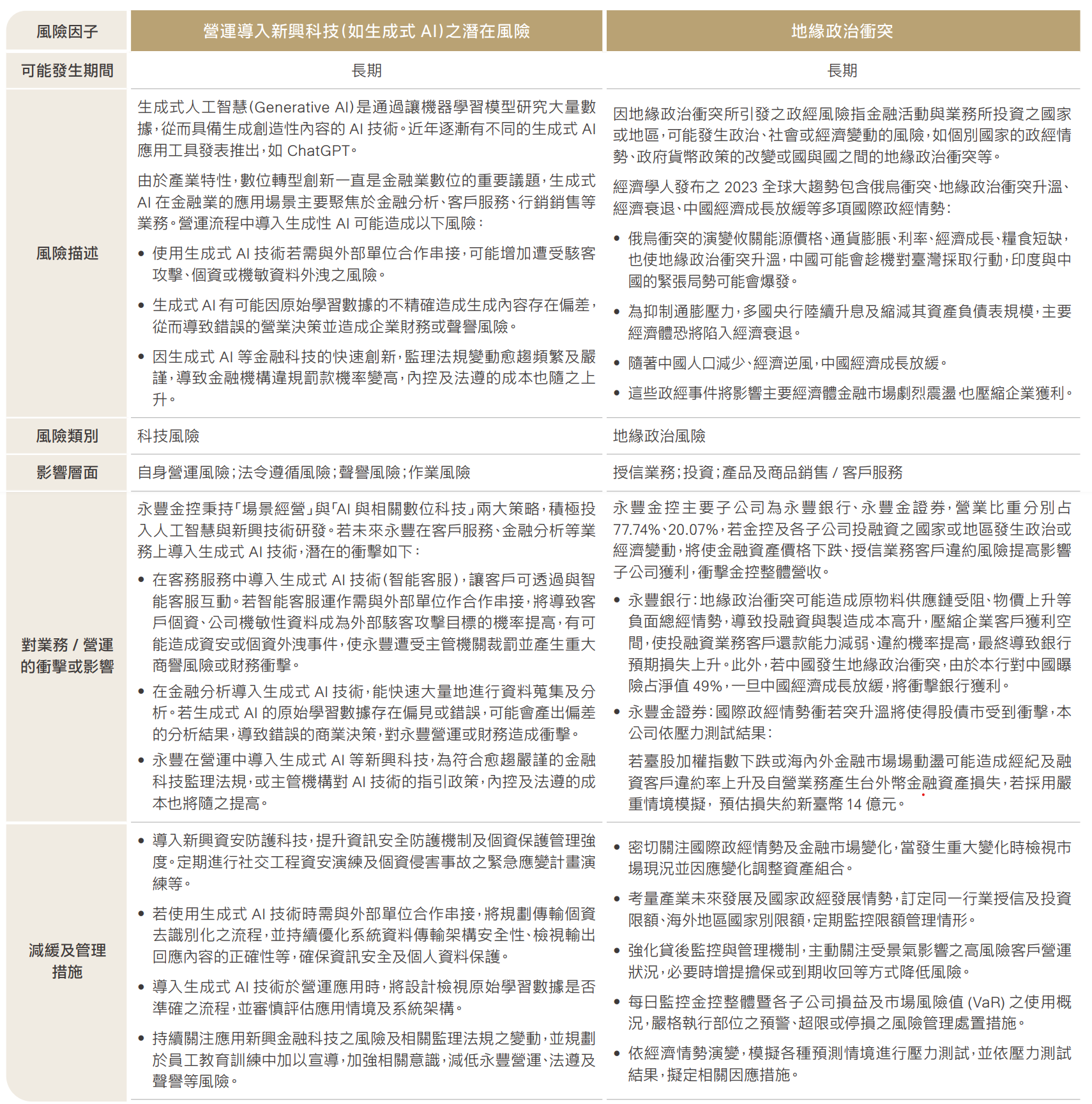

■ 新興風險管理

永豐金控訂有「新興風險管理要點」,依其建置新興風險辨識、衡量、監控、報告與減緩措施等管理機制。於2019年起,每年皆參考外部機構發佈之新興風險相關報告進行新興風險鑑別,並彙集子公司意見,辨識出金控層級新興風險及研擬風險減緩及管理措施,呈報管理階層以提早布局與因應。

-

新興風險鑑別流程

-

新興風險辨識結果

永豐金控彙集各子公司之新興風險,依「發生可能性」及「衝擊影響程度」辨識出金控層級關注之新興風險,其中長期以「營運導入新興科技(如生成式AI)之潛在風險」及「地緣政治衝突」等兩大風險對永豐金控影響較大,擬具相關減緩及管理措施。

■ 氣候變遷風險管理

詳細內容請參考「氣候相關財務揭露(TCFD)」或「2022年TCFD報告書」。